逃离保险误区

在选择保险计划的时候,越是没有暴富心里的家庭就越能充分利用保险保障的功效,选择信誉好的公司。越是想通过保险赚钱或有图便宜心理的家庭,越容易被利益驱使选择不适合自己的保险计划,反而连遭损失。

误区:比比哪家保险公司的保费便宜或者回报率高就买哪家的保险

很多读者来信说喜欢读我的故事,那么我们还是从一个故事谈起吧……

《圣经》里《新约:马太福音》中有这样一个故事:

一个国王远行前,交给三个仆人每人一锭银子,吩咐他们:“你们去做生意,等我回来,再来见我。”国王回来了,第一个仆人说:“主人,您交给我的一锭银子,我已赚了十锭。”于是国王奖励他十座城邑。第二个仆人报告说:“我已赚了五锭。”于是国王奖励了他五座城邑。第三个仆人报告说:“我的一锭银子一直存着,我怕丢失,一直没有拿出来。”于是国王命令将第三个仆人的一锭银子也赏给第一个仆人,并且说:“凡是少的,就连他所有的也要夺过来。凡是多的,还要给他,叫他多多益善。”

这就是——“马太效应”。上世纪60年代,知名社会学家罗伯特·莫顿首次将这一社会现象归纳命名。

看看我们周围,就可以发现许多马太效应的例子,在买保险时,这样的案例屡见不鲜。

案例:

瑾瑞妈想给孩子和家人买保险,可忙了3个月,比较了多家保险公司的产品,结果却越比越乱,让她无从下手。

“自从有了孩子,对家庭保险就格外重视。俗话说货比三家,保险也是家里的重要资产,我就花了3个月的时间,咨询了所有的大保险公司,希望能做出选择。可是各家公司的说法都不一样,有的谈保障,有的预期能赚很多钱,有的短期就能拿到钱,还有的与银行比,利息挺高的。最吸引我的是一家公司拿出了和其他公司的价格对比,连连说他们的产品比别家的便宜。还有一家公司拿出了预期回报很高的计划书,说他们的分红每年能达到6%-8%。比银行可高不少呢,真让人心动。可是越是这样我就越是举棋不定。结果到现在了保险还没买,真着急。”瑾瑞妈的一番话倒是道出了很多准备投保家庭的困惑。

专家拆招:实际的情况是无论在定价还是在投资回报上,目前各家公司的差异不大

我国人寿保险自1997年至今一直实行的是价格管制制度。1997年,中国人民银行下发的《关于调整保险公司保费预定利率的紧急通知》,将人寿保险业务的保费预定利率上下限调整为年复利4%-6.5%。1999年,保监会颁布精算规定,对定价基础和方法做出更加详细的规范。按照此项规定,我国人寿保险产品定价必须采用《中国生命表》,预定利率不能超过2.5%。以目前的市场情况看来,各家保险公司所提供的保险在价格上没有太大的差别。

同时由于保监会在投资渠道上和投资品种的占比上都有严格的监管,当然从长远看随着保监会在投资渠道上的放开,实力雄厚,财务稳健的公司的投资优势会凸现。但从目前情形来看,非分红或分红投资产品中的实际回报率各家公司没有太大的差异。

“如果各家保险公司的产品定价是一致的,但是为什么有些公司的产品的价格确实比较便宜呢?” 瑾瑞妈疑惑地问。

听到这儿,我反问她:“同样是汽油,也是国家统一定价的,为什么90#、93#、97#价格会不同呢?”

由于保险是一种有条件到期使用期权(在合同约定的风险发生时,投保人可以行使权利得到现金补偿或给付),同样是意外伤害保险,赔付的条件、约定的风险、提供的后续服务等等都不相同,所以价格会不一样。如果单纯的看绝对价格高低而不考虑其他条件,很可能会得不偿失。

瑾瑞妈似乎有些明白了,“不过,对于寻常百姓来说,到底应该如何买保险呢?”

#p#副标题#e#专家支招:家庭投保攻略

Step 1:选择有实力的保险公司,长期计划尽量不选择新成立的公司

先看公司的历史是否悠久,财务是否稳健。如中国人寿、平安、AIG(美国友邦的母公司)这样的上市公司,其财务状况每年有财务报表披露,可以参考。

市场上有许多新成立的合资公司(目前在中国仅有一家外商独资公司),由于公司较新,通常都打出境外股东的历史或品牌效应。不过值得提醒的是这类公司完全是在中国重新注册成立的合资型企业,境外的股东也不能控股,选择时应全面考虑。

一般的保险公司在设立的10-15年会出现理赔高峰,所以尽可能选择经营超过10-15年的公司,安全系数会高些。在2004年8月保监会对偿付能力不足的3 家寿险公司下发了监管意见书。在网上可以找到相关信息。

Step 2:选择专业的保险营销员,切忌投保人情单

由于保险营销员的素质良莠不齐,花时间选择一个好的营销员会让你事半功倍——

1. 这个保险营销员的为人处事风格我们喜欢吗?(未来我们可能要和他相处一辈子呢)

2. 他热爱他的工作吗?能不能长期工作下去?跟我的年龄相仿吗(还是会很快退休或离职)?

3. 最重要的一点,你要清楚,自己的需求到底是什么(可以参考前几期的专栏文章——妈咪理财DIY)?

4. 他是在全面了解了我的家庭情况后,是依据我的实际需要设计解决方案吗(还是仅推销某个产品)?

5. 他推荐的产品能解决我的财务问题吗(还是仅仅告诉我某产品很划算)?

6. 他能在经济情况波动的情况下,协助我利用保险公司的减额付清条款、保单中止条款、保单转化条款等手段减少损失,获取更多价值吗?

7. 他能全面配置我的家庭资产吗?在推荐的投资计划中能帮我考虑家庭资产组合吗(包括现金流、风险、长期资金规划、投资、税务、遗产等)?还是仅仅谈到回报率的高低?

如果你一时找不到能完成以上流程的营销员,就要花时间自己弄懂以上问题了。

Step 3:尽快完成家庭投保计划

完成第一第二步的时候,家庭的投保流程已经完成了大半。而后要做的是:在专业人士的帮助下,真实地将家庭财务状况告知,与营销员一起尽快实现保险计划——填写投保书:

1. 履行如实告知义务,将你的健康状况如实告知;留下真实地永久的联系方式,以便保险公司及时同我们联系。

2. 考虑由谁做投保人,因为许多合同的生存给付金是给投保人的,合同的变更也需要投保人同意(这一点在许多的离婚案件中涉及很多。)

3. 考虑身故受益人的受益份额分配。全面考虑父母、子女、配偶的生存状况及自己的责任。

4. 务必亲笔签名。

Step 4:养成良好保险习惯,享受快乐安全的生活

1. 如果有任何地址或电话的变更,及时通知保险公司及保险营销员。

2. 每年邀请保险营销员一起重新审视保险计划,以便在生活、事业、家庭有变动的时候保险计划都能符合你的需要。

3. 要了解自己的计划内容,如果保险营销员离职,自己也可以清楚地处理理赔与资金状况。

4. 把保险营销员当作好朋友,因为他是在你身后能拿钱照顾家人的那个人。

让我们一起努力,让适合的保险计划带给我们更安全幸福的生活吧。

再次感谢这么多读者的来信,也欢迎你加入讨论:www.pfschina***或发邮件给我chenyu@pfschina***

专家简介

陈昱 管理工程硕士,曾任国际知名投资咨询公司高级投资分析顾问。现任职于某知名美资保险公司,在该公司创建之初加盟并成为北京第一批区处经理。投身个人财务策划领域,获得国际注册财务策划师资格。由此,陈昱以专业的财务分析策划引领众多家庭迈向财务自由之路。

编辑:任丽萍

扫一扫在手机打开当前页

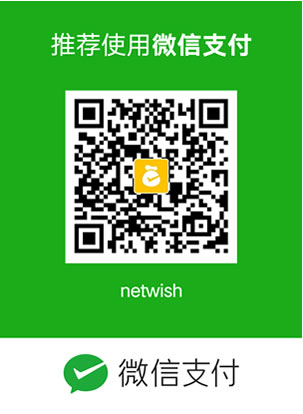

微信公众号